平掉空仓!一条推文一夜改写美债命运 债市“抛售风暴”过头了?

投资币 · 2024-11-25 19:33

随着市场上一些最著名的债券空头表示,美国国债的历史性溃败可能已经走得太远,隔夜素有“全球资产定价之锚”的10年期美债收益率也上演了极为戏剧性的一幕:收益率在盘中冲高触及5%大关后一路重挫……

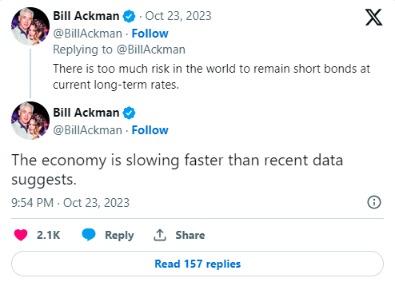

这一切行情转变的源头,来自于美国知名对冲基金大佬、潘兴广场创始人比尔·阿克曼发布的一则推文。阿克曼周一在推特上宣布,他已经平掉了长期美债的做空仓位。

阿克曼指出,“当前的长期利率下,继续做空债券存在太多风险。因此我们平掉了长期美债的做空仓位。”他随后还补充称,美国的经济增长速度慢于近期数据所暗示的水平。

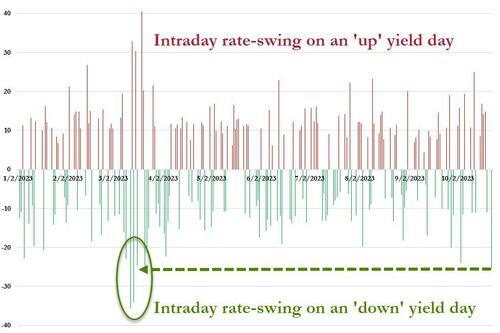

在阿克曼发表上述言论的同时,美债收益率在该交易时段出现了急转直下的走势。30年期国债收益率在达到5.18%左右的峰值后下跌了约21个基点,而10年期国债收益率在盘中再度触及5%关口后下跌了约19个基点。

如下图所示,周一是自3月份美国硅谷银行危机以来,10年期美债收益率最大的盘中跌幅波动:

阿克曼在8月初曾披露,他通过期权做空30年期美国国债。他当时表示,去全球化和能源转型等结构性变化将加剧持续的通胀压力,此外,美国为弥补不断膨胀的预算赤字而大量发债也可能推高收益率。

包括阿克曼等市场空头当时对美国国债的做空押注,显然被证明是正确的。自7月底以来,30 年期债券收益率已经上升了近100个基点。彭博全球综合债券指数继2022年创纪录地下跌17%之后,今年迄今又下跌了4.8%。该指数正走向史无前例的连续第三年亏损。

而眼下,随着隔夜阿克曼明确表示其已经平仓空头头寸,他的撤离是否标志着当前债券抛售的高潮已过,显然有待投资者仔细观察。

虽然一些市场观察人士表示,10年期美债收益率进一步升至6%并非不可能,但5%的高收益率显然可能会吸引更多债券买家的入场,美联储主席鲍威尔上周也表示,长期债券收益率的“边际”上升减轻了收紧货币政策的压力。作为回应,美国联邦基金利率期货未平仓合约大幅下跌,因为交易商解除了对美联储在11月政策会议上加息的押注。对以色列和哈马斯之间的战争可能蔓延至整个地区的担忧与日俱增,也促使投资者开始寻求避风港。

债市多头开始蠢蠢欲动

事实上,在上周10年期美债收益率最初逼近并触及5%关口时,我们就曾提醒过投资者,在达成5%收益率的“里程碑”后,债券市场眼下的情绪倒并没有特别悲观。相反,一些知名业内机构和大佬反倒认为:5%的高收益率可能会给人们提供入场配置美债的良机。

而在隔夜,“老债王”格罗斯也力挺了阿克曼的转向观点。格罗斯认为,有关利率“更高更久”的口号已经成为了明日黄花。格罗斯呼应阿克曼的警告称,区域性银行的动荡和汽车贷款拖欠率的上升表明,经济出现了“显著放缓”。

格罗斯表示,他正在买入2025年3月到期的担保隔夜融资利率期货,如果短期利率下降,这一押注将得到回报。他还表示,收益率曲线的各个部分——如两年期收益率与10年期收益率之间的息差,将在年底前结束倒挂转为正值。

这番表态表明,在短短不到一个月的时间里,格罗斯对市场的看法出现了重大转变。就在9月底,格罗斯还曾表示,债券和股票都不具吸引力,因为通胀几乎没有给美联储留下降息的空间。

除了这两位债市大佬外,全球第二大资产管理公司先锋领航集团(Vanguard)近期也表示看好较长期国债,并押注美联储加息周期已经结束,明年经济将放缓。

该机构在最新的固定收益展望报告中表示,尽管对债券投资者来说经历了一个残酷的夏天,但长期债券将继续保持吸引力,因为经济可能会在明年进入浅衰退。

从理论上讲,经济放缓将迫使美联储削减利率,从而推低短期国债的价格,因为短期国债对利率更为敏感,同时也将增强长期债券的吸引力。先锋领航表示,短期国债的相对优势可能会很快消失,如果投资者能在更长的时间内锁定更高的利率,他们的收益会更好。

虽然先锋领航表示,预计美联储至少在2024年年中之前不会降息,债券收益率也不会回到美国债券市场近代史上的低水平。但先锋领航也认为,美联储本轮的加息周期已接近尾声,这使得长期债券因其高收益率和经济放缓时的资本增值潜力而具有吸引力。

先锋领航指出,“我们相信,我们正处于一个固定收益的新时代,在这个时代,债券的价值显著提高——无论是在总回报方面,还是在整体投资组合中,债券都是更好的压舱石。”

相关报道

“美债风暴”如何刮倒美国经济支柱?四张图看懂

美债收益率时隔16年再度上破5% “华尔街”直言:高息时代的寒风将吹向每一个人

创16年新高!美债狂飙 对全球股市、房地产影响有多大?

“美债风暴”愈演愈烈?以史为鉴:这就是未来可能发生的事

相关文章

Relevent